تسهیلات تکلیفی بر دوش بانکها زیاد است و اگر روال به همین صورت باشد، شرایط برای نظام بانکی سخت خواهد شد.

اردیبهشت آنلاین: یک کارشناس پولی و بانکی اعتقاد دارد: تسهیلات تکلیفی بر دوش بانکها زیاد است و اگر روال به همین صورت باشد، شرایط برای نظام بانکی سخت خواهد شد.

شهریور ماه امسال رییسجمهور ۱۰ماموریت به بانک مرکزی برای اصلاح و ارتقای نظام بانکی داد که یکی از آنها،اصلاح ناترازی بانکها بود؛ اتفاقی که این روزها کارشناسان از آن به عنوان عامل اصلی تورم دو رقمی و شدید کشور سخن میگویند.

این در شرایطی که با وجود گذشت حدود دو ماه از ماموریت رییسجمهور به بانک مرکزی، هنوز سیاستی که در نهایت منجر به اصلاح این روند شود، شاهد نیستیم.

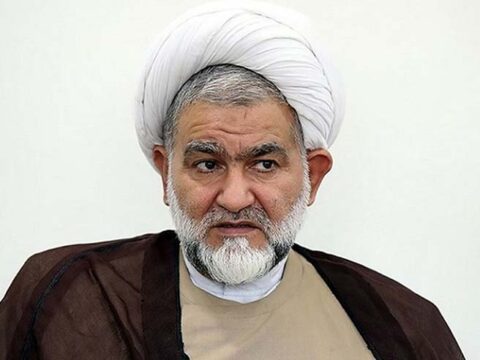

در همین خصوص، بهاءالدین حسینیهاشمی، کارشناس ارشد پولی و بانکی در گفتوگو با خبرآنلاین میگوید: شاید بتوان گفت ۴۰، ۵۰ درصد تورم کنونی کشور، ناشی از عملکرد ناترازی بانکها و اضافه برداشت بانکها بوده که به طور مستقیم در پایه پولی تاثیر گذاشته و باعث افزایش شدید نقدینگی شده است.

وی میافزاید: به عبارتی، خودشان پایه پولی را افزایش دادند و خودشان هم با روش وامدهی و ضریب فزآینده پولی، حجم نقدینگی را بالا بردند. همانطور که گفتم، حدود ۴۰، ۵۰ درصد تورم کشور ناشی از اضافه برداشتها و عملکرد بانکها بوده است.

دو عامل ناترازی بانکها

مدیرعامل اسبق بانک صادرات در پاسخ به این پرسش که چرا بانکها به این سمت رفتند؟ عنوان میکنند: خیلی سخت بود راه دیگری پیدا کنند. دو دلیل عمده دارد. یک عامل، کسری بودجه و استقراض دولت از بانکها و بانک مرکزی و عدم پرداخت مطالبات بانکها بابت انتشار اوراق بود. حتی بانک مرکزی به دلیل کسری بودجه، مطالبات پیمانکاران را به موقع نپرداخت و پیمانکاران نیز مجبور شدند از بانکها تسهیلات بخواهند و بانکها هم با کسری نقدینگی مواجه شوند.

وی متذکر میشود: از طرف دیگر، حوادث غیرمترقبه، سیاستهای تکلیفی را برعهده بانکها گذاشت، بهگونهای که دولتها در هر مواردی، چه خشکسالی باشد و چه سیل و زلزله و حتی برای سیاستهای اجتماعی مثل فرزندآوری و ودیعه مسکن، تکلیف میکند که بانکها تسهیلاتی را پرداخت کنند. همه اینها در مجموع بانکها را با مشکلی به نام نقدینگی یا ریسک نقدینگی مواجه میکند و در واقع بانک مرکزی مجبور میشود که چشمپوشی کند و بانکها زیانده شدند.

این کارشناس پولی و بانکی میگوید: از سوی دیگر، اضافه برداشت بانکها را شاهد بودیم؛ این به دلیل سیاستهای اشتباه پولی و بانکی بوده است. در واقع بانکها با اضافه برداشت و سرمایهگذاری در بنگاههای اقتصادی، روی آوردن به بنگاهداری و تامین اقتصادی بنگاههای خودشان، تلاش کردند از زیاندهی خارج شوند و بانکهای خصوصی نیز قطعا یک نفع مالی داشتند، چون همه بانکها، شرکتهای بورسی هستند و در بورس هم اگر زیانده میشدند، با ریزش قیمت سهام و نارضایتی مردم مواجه میشدند.

حسینیهاشمی تاکید میکند: بههرحال بخشی از مشکل در اراده و اختیار بانکها بوده، اما واقعا بخش بیشتر در اراده و اختیار بانکها نبوده؛ به خصوص سیاستهای پولی و بانکی.

وی میافزاید: یک اقتصادی که مدتهای طولانی با کسری بودجه،افزایش شدید نقدینگی و تورم دو رقمی شدید روبهرو بوده، بازار پول و سرمایه تحتتاثیر قرار میگیرد و هر کدام به نوعی دچار نوسان و مشکل میشوند. به هر ترتیب شاید اضافه برداشت، تنها راه یا بهترین راه پیشپای بانکها بوده است.

قرارگیری روی خط مرز فروپاشی بانکها؟

وی در این خصوص که با ادامه این روند، چه اتفاقی در اقتصاد میافتد؟ میگوید: فکر میکنم ادامه این روند اصلا مقدور باشد. ما یک اصطلاحی داریم تحت عنوان میزان حد استقراض بانکها که من فکر میکنم این حدها رد شده است. اگر از این بیشتر جلو برویم، باعث فروپاشی خود بانکها میشود. بههرحال یک جایی هم دولت مجبور است وضعیت را کنترل کند و هم اقتصاد جوابگو نیست و کشش ندارد.

این کارشناس پولی و بانکی عنوان میکند: حجم نقدینگی که ۲۰ سال قبل در حدود ۱۷، ۱۸ درصد رشد داشت، اما این عدد در حال حاضر به ۴۰ درصد رسیده است. با یک حجم پایه سنگین ۶ هزار هزار میلیارد تومان، شما ۴۰ درصد را حساب کنید و ببینید چه رقم وحشتناکی میشود.

حسینیهاشمی تصریح میکند: بههرحال یکی از ابرچالشهای ما، سیستم بانکی و کسری بودجههای مزمن دولت است. دولت هم با افزایش نرخ ارز، تا حدودی میتواند این مشکل را حل کند، اما افزایش نرخ ارز به حدی سطح عمومی قیمتها را بالا برده که شاید ۵۰ درصد جامعه دیگر توان و کشش خرید را ندارند و به فقط مطلق کشیده شدهاند.

نسخه درمان

مدیرعامل اسبق بانک صادرات در پاسخ به این پرسش که نسخه درمان شرایط کنونی چیست؟ میگوید: نسخه درمان که قطعا وجود دارد، چون این مسیر را خیلی از کشورهای دیگر هم رفتهاند. بههرحال یکی از راهها،رفع تحریمها است. درحال حاضر تحریمها به سیستم بانکی صدمه بسیاری رسانده و کشور دسترسی به منابع بینالمللی ندارد. هزینههای خرید خارجی نیز گران تمام میشود و ریسک کشور از نظر اعتباری بالاست.

این کارشناس پولی و بانکی عنوان میکند: راهکار بعدی، آزادسازی اقتصاد است. یعنی اقتصاد ما رقابتی نیست و بانکها و شرکتهای خصولتی و نهادها و ارگانها، شرکتهای بزرگی هستند که کوچکترها در مقابل آنها از بین میروند و حذف میشوند. باید خصوصیسازی واقعی اتفاق بیفتد.

حسینیهاشمی تاکید میکند: به هر حال باید اصلاحات اقتصادی انجام شود تا در نهایت بانکها از چالش کنونی رهایی پیدا کنند و اثر این موضوع را در تورم کشور ببینیم.

مطالب مرتبط

بانکها برای پرداخت وام ازدواج تشویق نمیشوند

09 بهمن 1402

یک بانک ۳۰۰۰ واحد مسکونی دارد

02 آذر 1402

بانک ها در کشور ما خودمختار عمل می کنند

18 تیر 1402

بانکها چقدر به کارکنانشان وام دادند؟

08 خرداد 1402

گلایه رئیس جمهور از بانکها

24 اردیبهشت 1402

دیدگاهتان را بنویسید